「クレジットカードを持たない」という選択肢に、あなたはどのようなイメージを持っていますか?節約志向が高まる昨今、この考えに共感する人が増えています。一方で、現代の生活においてクレジットカードは欠かせないものだと考える方も多いでしょう。

しかし、クレジットカードを持たない主義の背景には、どのような理由があるのでしょうか。また、その選択にはどのようなメリットとデメリットがあるのでしょうか?

本記事では、クレジットカードを持たない主義を貫く人々の主張や理由、そしてその選択が生むデメリットについて詳しく解説します。

クレジットカードを持たない理由

クレジットカードを持たない主義の人には、主に次のような考えがあります。

- お金を使いすぎてしまう

- 不正利用されたくない

- クレカを利用すると借金・負債を作ることになると考えている

- 現金で管理したい主義

- その他のキャッシュレスを利用している

一般的には、クレジットカードにはポイントが貯まる、現金を多く持つ必要がないなどのメリットがあり、多くの人が利用しています。

しかし、上記のような理由から、クレジットカードを持たない主義の人も一定数存在します。

それぞれ詳しく解説します。

お金を使いすぎてしまう

クレジットカードでの支払いは、使用金額の把握が難しく、つい使いすぎてしまうことがあります。中には、請求額が数十万円に達し、衝撃を受けたという人もいるのではないでしょうか。

支払日前にカード会社に連絡すれば、支払日や支払方法の変更は可能です。しかし、支払日を過ぎてしまうと、督促状や催告状が届くことになります。滞納を放置すると、信用情報にキズがつき、他のローン審査にも影響します。

このような事態を避けるためにも、クレジットカードを持たない主義の人が増えています。

ちなみに今年の11月から、自身の信用情報を「指定信用情報機関のCIC」で確認できるようになりました。自分の信用情報はどうなっているんだろう?と疑問に感じている方は、一度申請してみるのも、よいかもしれません。

不正利用されたくない

クレジットカードの不正利用は、オンラインショッピングの普及に伴い、年々増加傾向にあります。

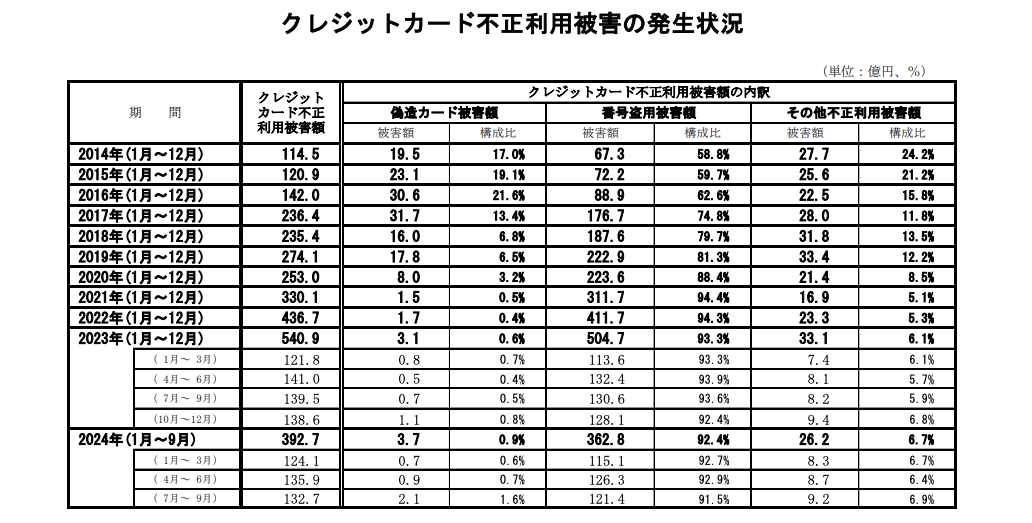

不正利用による被害額も、2021年の300億円から2023年には500億円を超え、約1.64倍に増加しています。2024年も、1月から9月までの時点で392億円に達しています。

出典:クレジットカード不正利用被害の発生状況| (一社)日本クレジット協会

不正利用に気づかず、一定期間(通常60日)を過ぎると、補償を受けられない場合があります。このようなリスクを避けたいという理由から、クレジットカードを持たない主義の人が増えています。

クレカを利用すると借金・負債を作ることになると考えている

お金の管理が苦手な人にとって、クレジットカードは借金・負債に繋がる可能性があります。

クレジットカードを使うと際限なく買い物ができるため、支出が膨らみ、後になって支払いに困ることがあります。クレジットカードの支払いが遅れると、遅延損害金が発生することもあります。

自身の支払い能力の範囲がどのくらないなのかを把握しておくことが重要ですが、それすらも面倒と感じる方がクレジットカードを持たないと考えられます。

現金で管理したい主義

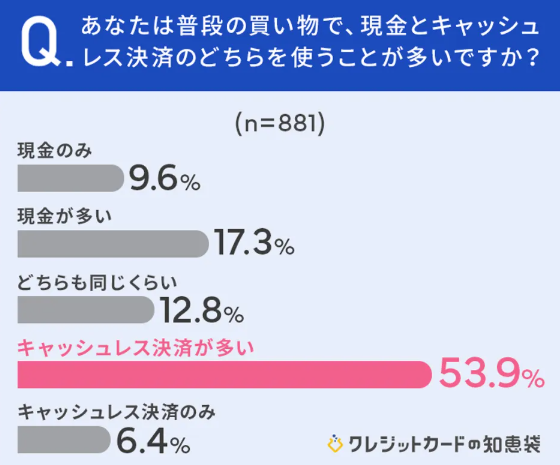

現金派とキャッシュレス派の議論は、現在も活発に行われています。2024年の最新調査によると、現金派はキャッシュレス派よりも36.6%少ないですが、それでも17%以上もいることが明らかになりました。

出典:17.3%がキャッシュレスより現金派、最もメリットに感じていることは?|マイナビニュース

現金派の主な理由は、「お金の流れを把握しやすい」「ほとんどのお店で使える」という点でした。

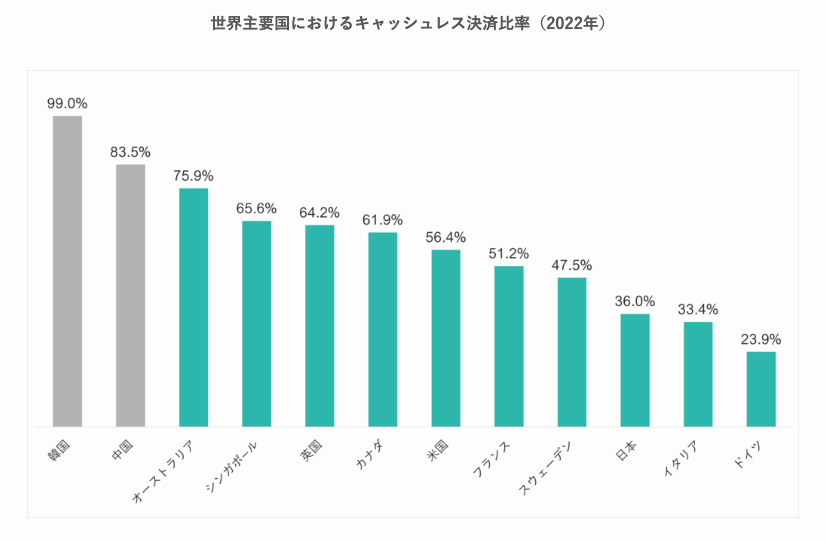

一方、経済産業省は、日本のキャッシュレス決済比率を2025年までに40%程度、将来的には世界最高水準の80%に引き上げる目標を掲げています。参考までに、世界のキャッシュレス決済比率は、1位で韓国が99.0%、2位で中国が83.5%、3位でオーストラリアが75.9%と、日本よりもはるかに高い水準となっています。

今後、現金派の方はどうなっていくのでしょうか。

出典:2022年の世界主要国におけるキャッシュレス決済比率を算出しました|一般社団法人キャッシュレス推進協議会 – PAYMENTS JAPAN

その他のキャッシュレスを利用している

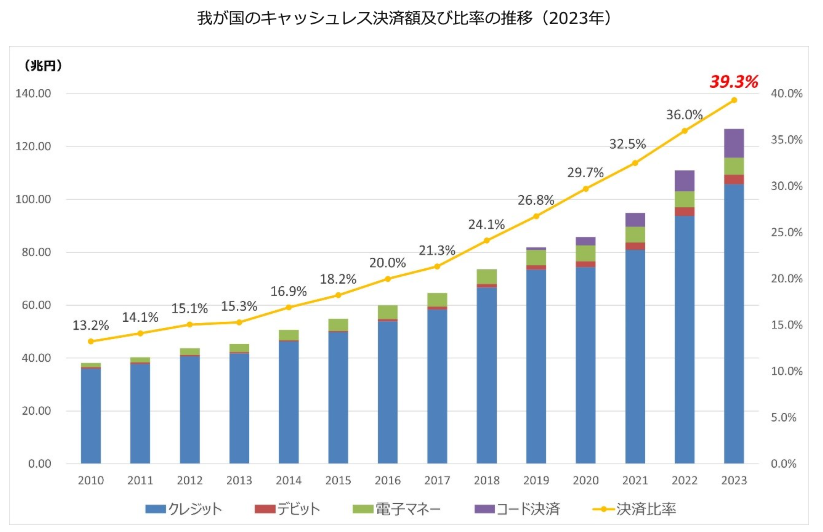

比較表を見てみると、ほとんどがクレジットカードで決済していることがわかります。また、中でも年々増えているのが電子マネー(Suica、ICOCAなど)やコード決済(PayPay、楽天ペイなど)の利用です。

出典:2023年のキャッシュレス決済比率を算出しました|経済産業省

電子マネーやコード決済は、財布から現金を取り出す必要がないため、支払いがスピーディーになります。

また、コード決済には独自のポイント還元や特典があり、利用者が増加していると考えられます。

関連記事:キャッシュレス還元率

クレジットカードを持たないと不便なシーン

クレジットカードを持たない主義の人たちの理由がわかったところで、続いては、そんな方たちにも知っておいてほしい、クレジットカードがないことによる不便なシーンをご紹介します。

一体、クレジットカードを持たないとどんな不便があるのでしょうか。

ETCが使えない

ETCの普及率は現在94.3%に達しており、ほとんどの車に搭載されています。しかし、ETCカードがないと、この便利な機器は宝の持ち腐れになってしまいます。

ETC専用ICが全国的に拡大し、交通インフラの整備が進む中、ETC付帯のクレジットカードを持たないと、高速道路を利用する際にETC車よりも高額な料金を支払うことになります。

ETCには深夜割引、休日割引、平日朝夕割引などの割引サービスがあり、高速道路や有料道路の料金が現金払いよりもお得になります。

もしも、お得に高速道路を通行したいのなら、ETC付帯のクレジットカードを持つべきです。

関連記事:【クレジット機能なし】法人ETCカードのおすすめ3選

通販でお金が掛かる|代引き手数料が必要

たとえばジャパネットでお買い物をする際、「ジャパネットカード」で支払うと送料が無料になることをご存知でしょうか? 多くのショッピングカードには、送料無料の特典が付いています。

しかし、普段よく利用するお買い物サイトでも、専用のクレジットカードで支払いをしないと、手数料を支払う必要がでてきます。

Webサイトでクレジットカードが発行されているか、送料無料の特典があるかを確認し、年会費無料で発行できる場合は申し込みを検討するとよいでしょう。

ほかにも送料無料特典があるショッピングカードには、次のようなカードがあります。

- JCBプレモカード

- ショップチャンネルカード

- ルミネカード(5,000円以上のお買い物で送料無料)

- ディノスカード(5,000円以内であれば送料無料)

海外旅行付帯保険が使えない

海外旅行好きの方には、「海外旅行付帯保険」付きのクレジットカードがおすすめです。

このカードがあれば、旅行ごとに保険に加入する手間が省けます。

近年、カード付帯の海外旅行傷害保険は補償内容が充実しており、旅行先によっては、カードの保険だけで十分な場合もあります。

関連記事:【2024年版】クレジットカードの海外手数料はいくら?計算方法と注意点

海外の支払いは現金両替で手数料が多くとられる

海外旅行に行く際、出発前に外貨両替をする方も多いでしょう。しかし、日本円を米ドルなどの外貨に両替する場合、手数料が発生します。

たとえば、「1ドルあたり3円」の手数料がかかる場合、100ドルを両替すると300円の手数料がかかります。手数料は両替所によって異なるため、なるべく手数料の低い両替所を選ぶと良いでしょう。

ただし、クレジットカードのキャッシングを利用した方がお得な場合があります。キャッシングは、あらかじめ決められた金利とATM手数料のみがかかるためです。

以下は、10万円を米ドルに両替した場合と、10万円をキャッシングした場合の比較です。

| 方法 | 受取米ドル (USD) | 総コスト (JPY) | 手数料/利息 (JPY) | ATM手数料 (JPY) |

| 外貨両替※1,2 | 641.77 | 101,283.53 | 1,283.53※3 | – |

| ATMキャッシング (10日後)※1,4 | 649.18 | 100,711.80 | 491.80※5 | 220※6 |

| ATMキャッシング (20日後)※1,4 | 649.18 | 101,203.61 | 983.61※5 | 220※6 |

| ATMキャッシング (30日後)※1,4 | 649.18 | 101,695.41 | 1,475.41※5 | 220※6 |

-外貨両替は155.82円/USD(1ドルあたり2円の手数料を含む)。

-ATMキャッシングは公示相場154.04円/USDを基に計算。

※2 外貨両替は即時性があり、手数料込みのレートを適用。

※3 外貨両替の手数料は、受け取るドルに1ドルあたり2円を掛けて算出。

※4 ATMキャッシングでは公示相場を基にしたレートでドルを計算。

※5 ATMキャッシングの利息は年率18%、返済日数に応じて日割りで算出。

※6 ATM利用手数料は固定で220円(税込)、返済時に追加される。

キャッシングの場合、発生する費用は金利(借りた日数分の利息)のみなので、帰国後にすぐ一括返済すれば、利息を抑えることができます。

クレジットヒストリーが作れない|社会的信用が薄くなる可能性も

クレジットカードを持っていないと、「クレジットヒストリー」が作れないため、将来クレジットカードを作りたいと思ったときに審査が難しくなる可能性があります。

クレジットヒストリーとは、クレジットカードやローンの利用・返済履歴のことです。クレジットヒストリーを構築し、良好な状態に保つことは、クレジットカードの審査や金利に影響を与えるため、重要です。

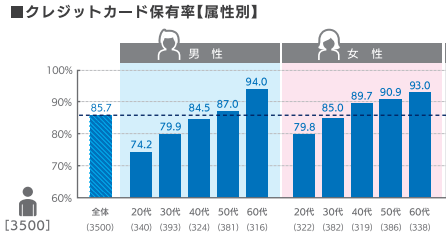

たとえば40代のクレジットカード保有率は男女ともに80%を超えているため、クレジットカードを持っていないと、社会的信用が薄いと判断される可能性があります。

出典:クレジットカードに関する総合調査 2022年度版|株式会社ジェーシービー

クレジットカードを持たない主義の人にもおすすめのクレジットカードとは?

クレジットカードを持たないことで不便な点をいくつかご紹介しましたが、それらを踏まえてクレジットカードの利用を検討したい方もいるかもしれません。

そんなクレジットカード初心者の方におすすめなのが、エポスカードです。

エポスカードは、年会費が永年無料で、ポイント還元率0.5%、入会特典2,000ポイント、海外旅行傷害保険(最高3,000万円)が付帯しています。

カードデザイン、ゴールドカードへのアップグレードのしやすさ、海外旅行保険、提携店舗での優待割引などが、利用者の口コミで高く評価されています。

通常のエポスカードに加えて、エポスゴールドカード、エポスプラチナカードがあります。

| エポスカード | エポスゴールドカード | エポスプラチナカード | |

| カード | |||

| 年会費 | 永年無料 | 5,000円※1 | 30,000円※2 |

| 国際ブランド | VISA | ||

| ポイント還元率 | 0.5% | ||

| ポイント有効期限 | 2年 | 無期限 | |

| 選べるポイントアップ | ー | 〇 | |

| 年間ボーナスポイント | ー | 最大3,000ポイント | 最大6,000ポイント |

| マルイのネット通販・マルイモディ利用時のポイント還元率 | 0.5% | 1% | |

| プライオリティパス | ー | 〇※3 | |

| 海外空港ラウンジ | ー | 2か所 | 1,000か所以上 |

| 国内空港ラウンジ | 本人のみ | 同伴者1名まで利用可能 | |

| 海外旅行傷害保険 | 最大3,000万円 | 最大5,000万円 | 本人1億円家族2,000万円 |

エポスカードは、審査基準が比較的柔軟で、幅広い方にご利用いただけるよう設計されています。

まずはお気軽にお申し込みいただき、審査結果をお待ちください。

審査結果は最短30分で通知され、カードは最短で当日にお手元に届く場合もございます。

すぐにカードを利用したい方にもおすすめです。

こちらのエポスカード公式サイトよりご確認いただけます。

関連記事:【年会費無料】エポスカードの特徴やメリットを口コミをもとに解説!

まとめ

本記事では、クレジットカードを持たない主義の背景やその理由、そして持たない場合のデメリットについて解説しました。

主に、お金の使いすぎを避けたい、不正利用のリスクを減らしたい、借金・負債を避けたいといった理由からクレジットカードを持たない選択をする人々がいます。

一方で、ETCが使えない、社会的な信用が薄くなるなどデメリットがあります。

利便性とのバランスを考え、クレジットカードの選択を検討してみてはいかがでしょうか。

おすすめのクレジットカードは、審査が最短30分の年会費永年無料のエポスカードです。

コメント